L'onglet Ventes

En cliquant sur l’icône  , vous accédez à la gestion des modes de règlement.

, vous accédez à la gestion des modes de règlement.

Choisissez un mode de règlement par défaut, c’est-à-dire, celui le plus couramment utilisé par ce client comme mode de paiement. Il apparaîtra ainsi automatiquement dans chacune des pièces relatives à ce client.

|

Exemple |

|

|

La case à cocher "Application de la loi LME" permet d'indiquer si l'on souhaite appliquer la LME pour ce client.

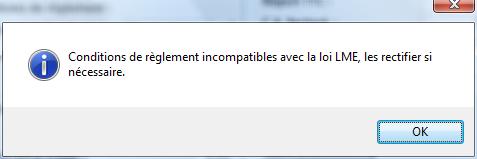

![]() Si le mode de règlement choisi est supérieur à 60 net ou 45 jours fin de mois un message non bloquant sera affiché pour en avertir l’utilisateur. Le message ne sera pas affiché si l'option "Application de la loi LME" n'est pas cochée.

Si le mode de règlement choisi est supérieur à 60 net ou 45 jours fin de mois un message non bloquant sera affiché pour en avertir l’utilisateur. Le message ne sera pas affiché si l'option "Application de la loi LME" n'est pas cochée.

Ces conditions de règlement seront automatiquement reportées dans chaque pièce qui sera créée pour le fournisseur, et elles permettront le calcul de la date d'échéance sur les factures.

La case à cocher "en cours client selon encaissé" est visible uniquement si vous avez activé la même option dans les paramètres de la société, onglet "Options".

Dans ce cas il y a une différence de statut pour chaque règlement : il faut indiquer manuellement chaque règlement encaissé, par exemple pour un chèque, il est encaissé dès lors que la banque ne l'a pas rejeté.

Seuls les règlements considérés comme encaissés seront pris en compte dans le calcul de l'encours si cette option est activée.

Vous avez également un cumul des règlements non encaissés qui est affiché dans la partie droite de cet onglet.

Et dans l'onglet "solvabilité" l'affichage diffère aussi selon si le client est avec cette gestion d'encaissé ou pas : un cumul s'affiche avec le total des règlements non encaissés, et l'en cours prend en compte ces règlements : l'en cours augmente comme ceci :

En effet les règlements non encore encaissés sont considérés comme des échéances non réglées. Vous pouvez gérer ce mode de fonctionnement client par client.

Certaines entreprises choisissent la couverture d’un organisme d’affacturage pour mieux maîtriser le paiement de ces clients. Dans ce cas, chaque client fait l’objet d’une assurance crédit consentie par l’organisme d’affacturage dont le montant est déterminé après étude du dossier.

Cette assurance couvrira les pertes réalisées sur ce client à concurrence du montant souscrit.

Dans le cas où le client est rattaché à une société d’affacturage, indiquez le numéro du contrat fourni par l’organisme d’affacturage ainsi que le montant de l’assurance crédit consentie pour ce client.

Ce montant d’assurance servira à calculer le risque réel dans l’onglet suivant.

L’ensemble de ces informations est mis à jour automatiquement. Les zones sont remplies en fonction des différentes opérations effectuées sur ce client.

Vous visualisez la répartition de l’en-cours du client par Chiffre d’affaires:

- des commandes non livrées

- des livraisons non facturées

Indiquez si il y a lieu le montant du report du client, c’est-à-dire son solde précédent (par exemple dans le cadre d’un changement de logiciel). Ce montant de report permet de tenir compte de l’antériorité des opérations de ventes non soldées de ce client. C'est la seule zone saisissable de cet onglet, le reste étant calculé automatiquement.

Le ![]() tient compte du report et se calcule ainsi :

tient compte du report et se calcule ainsi :

Report (solde précédent)

+ CA des factures

- CA des règlements ((ou - CA des règlements encaissés si la gestion avec encaissement est active pour le client)

- CA des avoirs à imputer

- des acomptes à imputer

Le montant restant dû correspond à la somme que le client doit régler. Ou à la somme des règlements attendus + la somme des règlements non encore encaissés si le mode avec encaissement est activé.

Mais, le « Reste dû » du client n’est pas forcément une perte potentielle. Il est donc intéressant de voir quelle partie de cette somme est liée à un retard de paiement. Utilisez alors l'onglet Solvabilité de la fiche client.

Pour visualiser le détail du CA réalisé par le client, cliquez sur le bouton  .

.

L’écran suivant apparaît :

Cet écran vous permet visualiser mois par mois le montant du chiffre d'affaires généré par ce client. Les cumuls sont en TTC.